Las tasas de interés reales han subido con rapidez últimamente a raíz de la contracción de la política monetaria para combatir el aumento de la inflación. Para las autoridades es importante esclarecer si la subida es temporal o si responde a factores estructurales.

Desde mediados de los años ochenta, las tasas de interés reales para todos los plazos y en la mayoría de las economías avanzadas han venido disminuyendo de forma constante. Estas variaciones a largo plazo de las tasas reales probablemente obedecen a una reducción de la tasa natural, o la tasa de interés real en la que la inflación se mantendría en el nivel fijado como meta y la economía seguiría operando con pleno empleo; es decir, una tasa ni expansiva ni contractiva.

La tasa natural es un punto de referencia para los bancos centrales, que la usan para evaluar la orientación de la política monetaria, y también es importante para la fiscal. Como los gobiernos por lo general reembolsan sus deudas a lo largo de décadas, la tasa natural —el ancla para las tasas reales a largo plazo— ayuda a determinar el costo de endeudamiento y la sostenibilidad de las deudas públicas.

En un capítulo analítico de la edición más reciente de Perspectivas de la economía mundial (informe WEO) estudiamos las fuerzas que han determinado la tasa natural en el pasado y la trayectoria que más probablemente seguirán las tasas de interés real en el futuro en las economías avanzadas y de mercados emergentes, basándonos en las perspectivas para estos factores.

Determinantes históricos de las tasas naturales

Una pregunta importante que surge cuando se analizan los descensos sincronizados de las tasas de interés reales en el pasado es en qué medida obedecieron a fuerzas internas o mundiales. Por ejemplo, ¿incide el crecimiento de la productividad en China y el resto del mundo en las tasas de interés en Estados Unidos?

Según nuestro análisis, las fuerzas mundiales revisten importancia, pero su efecto neto en la tasa natural ha sido relativamente modesto. Las economías de mercados emergentes de rápido crecimiento atrajeron los ahorros de las economías avanzadas, y eso elevó su tasa natural porque los inversionistas aprovecharon los mayores rendimientos en el exterior. Sin embargo, como el ahorro en las economías emergentes se acumuló a un ritmo que superó la capacidad de estas para ofrecer activos seguros y líquidos, buena parte de los fondos se reinvirtieron en títulos públicos de las economías avanzadas —como letras del Tesoro de Estados Unidos—, y eso empujó una vez más a la baja su tasa natural, sobre todo desde la crisis financiera mundial en 2008.

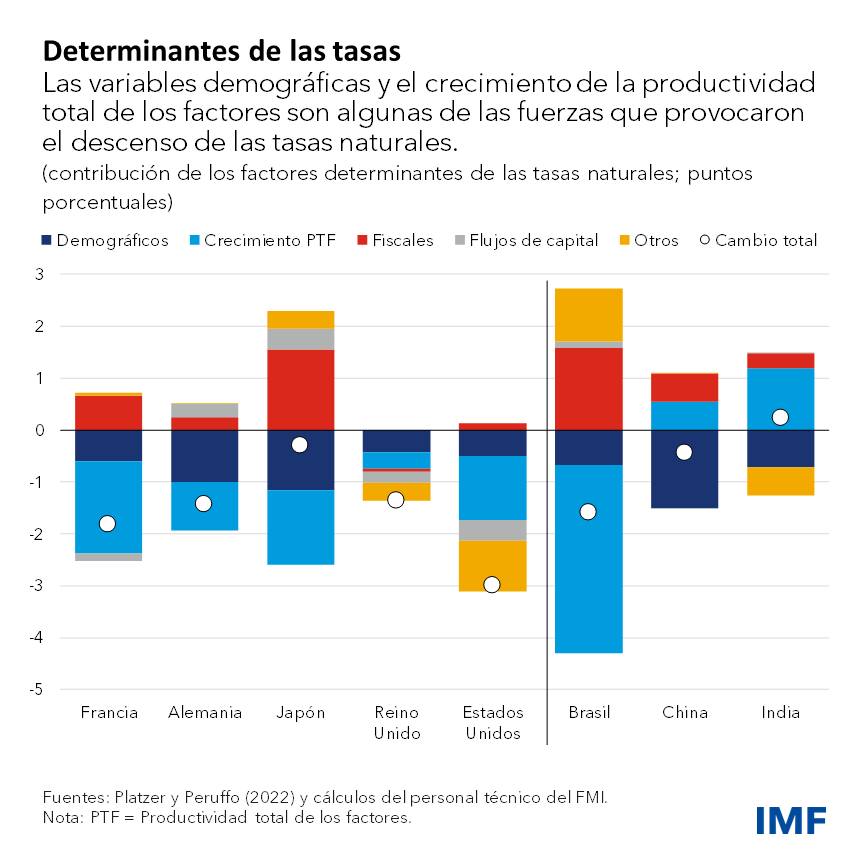

A fin de investigar esta cuestión más a fondo, recurrimos a un modelo estructural detallado para detectar las fuerzas más importantes a las que cabe atribuir el comovimiento de las tasas naturales en los últimos 40 años. Entre las principales fuerzas mundiales que inciden en los flujos de capital netos, se observa que el crecimiento de la productividad total de los factores (el producto total generado con todos los factores de insumo en la economía) y las fuerzas demográficas, como cambios en las tasas de fecundidad y mortalidad o el tiempo en estado de jubilación, son factores importantes que determinan el descenso de las tasas naturales.

Las mayores necesidades de financiamiento fiscal han elevado las tasas reales en algunos países, como Japón y Brasil. Otros factores, como el aumento de la desigualdad o la disminución de participación en la fuerza laboral también incidieron, pero en menor medida. En los mercados emergentes, el panorama es más variopinto, y en algunos países, como India, se está registrando un aumento de la tasa natural en el período.

Perspectivas para las tasas de interés reales

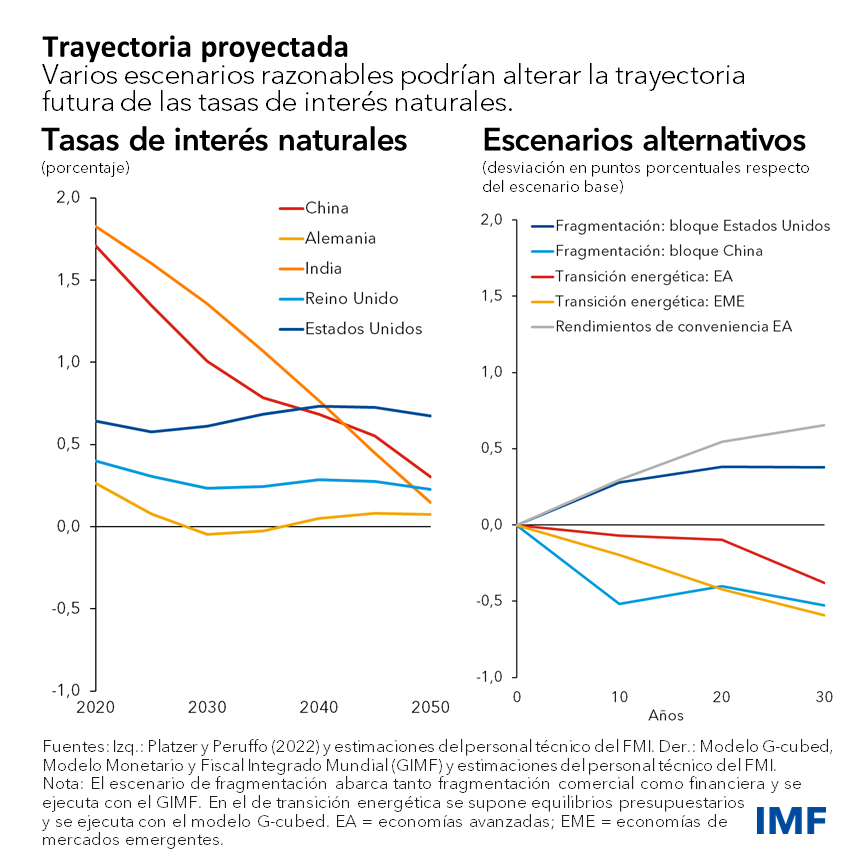

Estos factores probablemente no se comportarán de manera muy diferente en el futuro, de modo que las tasas naturales en las economías avanzadas tenderán a seguir siendo bajas. Conforme las economías de mercados emergentes vayan adoptando tecnología más avanzada, se prevé que el crecimiento de la productividad total de los factores converja con el ritmo de las economías avanzadas. Si se suma el envejecimiento de la población, se proyecta que a largo plazo las tasas naturales en las economías de mercados emergentes desciendan hacia los niveles observados en las economías avanzadas.

Desde luego, esta proyección es exacta en la medida que lo sean los factores determinantes subyacentes. En la actual coyuntura posterior a la pandemia, ciertos supuestos alternativos podrían ser pertinentes:

- El apoyo del gobierno puede ser difícil de retirar, y eso incrementaría la deuda pública. Como resultado, los denominados rendimientos de conveniencia —la prima que pagan los inversionistas en forma de intereses no percibidos por mantener deuda púbica escasa, segura y líquida— pueden erosionarse, con un consiguiente aumento de las tasas naturales.

- La transición a una economía más limpia con un efecto neutro en el presupuesto tendería a hacer descender las tasas a mediano plazo, ya que los precios más altos de la energía (debidos a una combinación de impuestos y regulaciones) reduciría la productividad marginal del capital. Pero este resultado se vería neutralizado, o incluso revertido con creces, si se recurre al déficit para financiar la inversión pública en infraestructura verde y los subsidios.

- Las fuerzas de desglobalización podrían intensificarse, provocando fragmentación comercial y financiera, y elevando la tasa natural en las economías avanzadas y reduciéndola en las de mercados emergentes.

Individualmente, estos escenarios tendrían solo efectos limitados en la tasa natural, pero una combinación, en especial del primer escenario con el tercero, podría tener un impacto significativo a largo plazo.

En general, nuestro análisis hace pensar que las recientes subidas de las tasas de interés reales probablemente serán pasajeras. Una vez que se logre controlar la inflación, los bancos centrales de las economías avanzadas probablemente relajarán la política monetaria y las tasas de interés reales retornarán a los niveles previos a la pandemia. Cuán cerca lleguen a situarse de esos niveles dependerá de si se materializan o no los escenarios alternativos, con deuda y déficit públicos persistentemente más elevados o con fragmentación financiera. En los principales mercados emergentes, proyecciones conservadoras de las futuras tendencias demográficas y de la productividad apuntan a una convergencia gradual hacia el nivel de las tasas de interés reales de las economías avanzadas.

Este blog se basa en el capítulo 2 de la edición de abril de 2023 de Perspectivas de la economía mundial, “La tasa de interés natural: Factores determinantes e implicaciones para la política”. Los autores del capítulo son Philip Barrett (codirector), Christoffer Koch, Jean-Marc Natal (codirector), Diaa Noureldin y Josef Platzer, con el apoyo de Yaniv Cohen y Cynthia Nyakeri.

Una vez que se publique, el enlace a este blog será: